| НОВЫЕ ОБЗОРЫ РЫНКА |

Рынок вин Украины,2008-2014гг

Рынок игристых вин и шампанского Украины, 2008-2014гг

Рынок игристых вин и шампанского Украины 2012г

Рынок коньяка Украины 2008-2014гг

Рынок коньяка Украины, 2013г

|

|

Главная » 2007 » Ноябрь » 2 » Исследования компании «Бизнес Аналитика». Обзор российского рынка тихих вин

Исследования компании «Бизнес Аналитика». Обзор российского рынка тихих вин | 08:40 |

ОБЩАЯ ХАРАКТЕРИСТИКА РЫНКА

Напитки, относящиеся к категории «Вино», очень разнообразны по своему составу и вкусовым качествам: виноградные, игристые вина (в том числе шампанские), плодово-ягодные вина и винные напитки, а также ароматизированные вина – вермуты.

До 2006 года российский рынок вин рос более высокими темпами по сравнению с другими сегментами алкогольного рынка. Так, в 2005 году по сравнению с 2004-м общий объем продаж вин вырос на 12%, тогда как, например, рост рынка пива в этот период составил только 6%.

Среднедушевое потребление тихих вин в 2005 году достигло 6,3 литра, а вместе с игристыми винами и вермутами – почти 8 литров. Однако по этому показателю Россия по-прежнему уступает большинству стран Восточной и Западной Европы. По информации Euromonitor, в 2003 году среднедушевое годовое потребление вин составляло: в Словакии – около 10 литров, в Чехии – 16 литров, в Румынии – 17 литров, в Венгрии – 28 литров. В странах Западной Европы эти показатели еще выше, причем не только в традиционных винодельческих регионах, но и в более северных странах. Так, например, более 20 литров вина на человека ежегодно потребляют жители Великобритании, Германии и Нидерландов, в таких странах, как Бельгия и Испания, объем выпиваемого за год вина превышает 30 литров на человека, а в Италии, Португалии и Франции на одного жителя приходится порядка 40–45 литров.

Таким образом, можно отметить, что на сегодняшний день российский рынок вин недостаточно развит, однако имеет значительный потенциал для роста. Факторами, способствующими развитию этого рынка, являются прежде всего рост благосостояния населения и повышение культуры потребления алкогольных напитков.

Между тем прошлый год стал достаточно драматичным для российского рынка вина, до последнего времени демонстрировавшего впечатляющие темпы роста. В 2006 году общий объем продаж вин в натуральном выражении сократился на 8%. В наибольшей степени пострадал сегмент тихих виноградных вин, продажи которых снизились на 10%.

Причиной сложившейся ситуации послужили несколько событий, произошедших в 2006 году. В первую очередь – это изменения в области регулирования и выдачи акцизных марок, в частности вступление в силу с 1 января 2006 года Федерального закона №102 о введении Единой государственной автоматизированной информационной системы (ЕГАИС). Эта система должна была облегчить учет и контроль спиртной продукции в России, но несогласованный порядок введения в действие самого закона и поправок к нему стал причиной трехмесячного простоя производства отечественных компаний из-за нехватки специальных марок для ЕГАИС.

С 27 марта 2006 года был введен полный запрет Роспотребнадзора на поставки и продажу в России вина и виноматериалов из Молдавии и Грузии. Официальная причина запрета – большой объем ввозимой из этих стран в РФ алкогольной продукции не отвечает санитарной безопасности из-за наличия в вине повышенного содержания пестицидов и железа. На молдавскую и грузинскую продукцию приходилось порядка 40% всего российского рынка тихих вин, и, таким образом, введение запрета существенно сократило ассортимент вин, присутствующих на российском рынке.

Если в начале 2006 года проблемы испытывали отечественные производители, то к июлю, после окончания срока действия старых акцизных марок на импортное вино, приостановился импорт алкоголя. В результате ассортимент предлагаемых в рознице вин сократился втрое и фактически лишь к концу года смог восстановиться до предкризисного уровня.

В то же время следует отметить несколько компаний, которые благодаря достаточно успешным действиям в условиях кризиса сохранили присутствие своей продукции на полках магазинов и не потеряли в продажах. В частности, среди таких фирм можно назвать Bacardi-Martini, благодаря которой фактически не пострадала во время кризиса категория вермутов.

В целом же в 2006 году объем продаж импортных вин, чья доля до последнего времени в общих продажах из года в год увеличивалась, сократился более чем на 60%.

Таким образом, с одной стороны, введение подобных мер создало благоприятные условия для отечественных компаний – ведь именно молдавские вина, позиционирующиеся в низком ценовом сегменте рынка, составляли основную конкуренцию продукции российских виноделов.

С другой стороны, нельзя не отметить, что увеличились доли прежде всего крупных компаний, тогда как мелкие и средние игроки значительно пострадали. Кроме того, многие участники рынка при производстве используют импортные виноматериалы, причем в основном молдавские, то есть запрет ввоза косвенно нанес ущерб и отечественным виноделам, которые в создавшихся условиях были вынуждены искать новых поставщиков сырья.

Говоря о дальнейших перспективах развития российского рынка вина, с учетом высокого спроса на винодельческую продукцию российским потребителем можно ожидать, что в ближайшие годы продажи вин будут расти достаточно высокими темпами при условии отсутствия дальнейших законодательных потрясений.

СТРУКТУРА РЫНКА

Анализ структуры отечественного рынка тихих вин базируется на данных аудита розничной торговли, регулярно проводимого компанией «Бизнес Аналитика» в российских городах с населением более 100 тысяч жителей.

Кризис, вызванный введением акцизных марок нового образца, а также запрет на ввоз молдавских и грузинских спиртных напитков в Россию значительно повлияли на структуру рынка по странам происхождения вин. В частности, существенно укрепил свои позиции лидер рынка – российское вино, произведенное из отечественных виноматериалов. В 2005 году на его долю в натуральном выражении приходилось около 43%, в ноябре-декабре 2006 года оно заняло 77,4% рынка, а в целом за 2006 год – 63,2% (табл. 1).

В стоимостном выражении российские вина также лидируют, но здесь их доля несколько ниже: 63,4% в ноябре-декабре 2006 года и 49,2% за год в целом.

Как уже неоднократно упоминалось, вина Молдавии, в недавнем прошлом считавшиеся вторым по значимости игроком, к концу 2006 года, по известным причинам, исчезли из розницы. Аналогичная ситуация сложилась и с винами Грузии – их продажи также сократились практически до нуля.

На второе место вышли вина Болгарии, доля которых уверенно росла до кризиса и после двукратного сокращения в июле-августе вновь восстановилась до прежнего уровня, а в ноябре-декабре прошлого года достигла своего максимального, по сравнению с предыдущими периодами, уровня в 9,2% в натуральном выражении. Динамика их удельного веса по стоимости претерпела такие же изменения и к концу года достигла почти 10-процентного уровня.

Кроме того, в числе первой пятерки оказались достаточно дорогие вина Франции и Испании, доли по объему продаж которых до кризиса держались на уровне 1,5% в натуральном выражении, а в 2006 году несколько превысили 2%, а также вина Германии, удельный вес которых по объему с 1% в 2005 году увеличился до 1,6% в 2006-м. По стоимости же совокупная доля вин, произведенных в этих странах, составила 11,6%.

Также стоит отметить, что в первую десятку рейтинга попали вина Аргентины, Италии, Чили и Венгрии, хотя, в отличие от других, венгерские вина после июля не восстановили долю до предкризисного уровня.

Заметные изменения коснулись и распределения продаж по ценовым сегментам, поскольку структура рынка по странам происхождения существенно связана с ценовой структурой потребления.

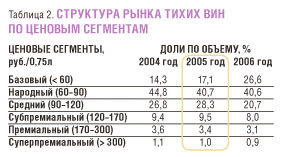

Прежде всего в рассматриваемый период отмечался рост доли продукции базового ценового сегмента, к которому относятся главным образом вина российского производства стоимостью менее 60 рублей за 0,75 литра. Увеличение продаж в этом сегменте отмечалось и в предыдущие годы, однако за последний год оно резко ускорило темпы (табл. 2).

В свою очередь можно отметить сокращение в 2006 году доли вин среднего ценового сегмента, до последнего времени демонстрировавшего положительную динамику. Основу этой ценовой категории составляли молдавские вина, и после их ухода с рынка в этом сегменте не удалось восстановить ассортимент за счет продукции других стран. Похожая ситуация наблюдается и субпремиальном сегменте.

Чтобы разобраться, какие же вина заменили пропавшие с российского рынка некогда столь популярные молдавские и грузинские напитки, рассмотрим данные об изменениях в структуре продаж вин различных стан производства по ценовым сегментам (рис. 1, 2).

Данные аудита розничной торговли показывают, что ассортимент продукции в среднем и субпремиальном сегментах стал более разнообразным: в них значительно увеличилось присутствие доступных по цене вин из стран традиционного виноделия, причем не только болгарских, близких к молдавским по ценовому позиционированию, но и французских, испанских, итальянских, которые до последнего времени присутствовали на российском рынке главным образом в премиальных категориях. Кроме того, заметно увеличилась здесь и доля напитков отечественного производства, до этого в основном представленных в более дешевых категориях.

В свою очередь, в верхних ценовых сегментах, где до весны 2006 года доминировали грузинские вина, обеспечивая почти половину суммарных продаж, заметный рост демонстрировали прежде всего вина из стран Нового Света: Аргентины, Чили, ЮАР.

Таким образом, подводя итоги обзора российского рынка тихих вин, хочется еще раз подчеркнуть, что уход молдавских и грузинских вин в какой-то степени способствовал расширению знакомства российского потребителя с напитками других стран и увеличению ассортимента вин из дальнего зарубежья, позиционирующихся в нижних ценовых сегментах. В то же время полностью возместить потерянные объемы эта продукция не смогла, что в целом в 2006 году вызвало заметное сокращение потребления винодельческой продукции. И прежде всего это касается относительно недорогих тихих вин, дефицит которых на рынке ощущается очень остро.

Возвращение молдавских и грузинских вин на полки российских магазинов, безусловно, будет с радостью воспринято покупателями, однако вряд ли можно ожидать, что в самое ближайшее время эти напитки смогут полностью вернуть себе ту долю, которую они занимали до введения ограничений.

Снежана Равлюк

Источник:RF&DM

|

|

Добавил: ukrwine

|

|

|

Натяжные потолки Киев

Натяжные потолки Киев

|